Карта Кэшбэк карта Райффайзенбанк условия обслуживания | Оформить Кэшбэк карта от Райффайзенбанка онлайн

Банковская система в РФ развивается, рынок стабилизируется, и в связи с этим все популярнее становятся разнообразные продукты, к примеру дебетовые карты. Перед тем как подать заявку на получение такого инструмента, стоит понять, для чего он необходим и как им правильно пользоваться.

Многие клиенты, когда речь заходит о платежных карточках, именуют их «кредитками», хотя такое название ошибочно. Дебетовая карта — своеобразный кошелек, позволяющий рассчитываться безналичным способом. На кредитке лежат заемные средства, взятые у банка, а на расчетном счете — деньги, которые принадлежат клиенту. Здесь можно хранить неограниченную сумму, не беспокоясь о ее безопасности, кроме того, некоторые продукты даже позволяют получать прибыль.

Основные моменты

Карта Кэшбэк карта Райффайзенбанка используется для оплаты товаров и услуг через терминал, снятия наличных в банкомате и осуществления онлайн-покупок.

Не каждая карточка способна приносить своему владельцу прибыль, но такая возможность существует, если соискатель подаст заявку на оформление «доходного» продукта, позволяющего начислять процент на остаток средств на счете.

ДК бывают разными: одни применяются только для совершения платежей в интернете, другие универсальны и обладают большим функционалом. Различия встречаются и в географии использования, поэтому такие нюансы стоит уточнять заранее.

Существуют неименные и именные карты. Первые оформляются за несколько минут, если же потребитель заказал пластик второго типа, ему придется ожидать около двух недель (конкретный срок изготовления устанавливается банком-эмитентом).

При подписании соглашения необходимо узнать о наличии дополнительных комиссий за обслуживание и платных опций, которые могут быть активированы.

Заказ карты

С получением Кэшбэк карта карты Райффайзенбанка все очень просто — соискатель, имеющий при себе паспорт, выполняет следующие действия:

- Выбирает ФО, Кэшбэк карта карту, условия ее оформления и использования.

Обратить внимание абсолютно на все и ничего не упустить поможет сайт Banki.ru. Пользователь обозначит, что его интересует, а затем из представленных вариантов выделит наиболее подходящий по всем характеристикам.

Обратить внимание абсолютно на все и ничего не упустить поможет сайт Banki.ru. Пользователь обозначит, что его интересует, а затем из представленных вариантов выделит наиболее подходящий по всем характеристикам. - Нажимает кнопку «Онлайн-заявка».

- Заполняет анкету, вносит туда персональную информацию и паспортные данные.

- Связывается с менеджером и окончательно заключает сделку.

- Получает карточку.

Каковы плюсы

Почему ДК настолько востребованы:

- гарантия безопасности;

- удобство использования;

- отсутствие трудностей с декларированием дохода при выезде за границу;

- возможность постоянно контролировать траты;

- широкая география;

- оплата любых покупок и услуг через интернет, без ожидания в очередях;

- начисление прибыли на остаток и кешбэка.

Как пользоваться

Использовать карточку удобно, и с ней, в отличие от кредитки, не придется думать о том, в какое время понадобится внести деньги на счет, чтобы погасить долг.

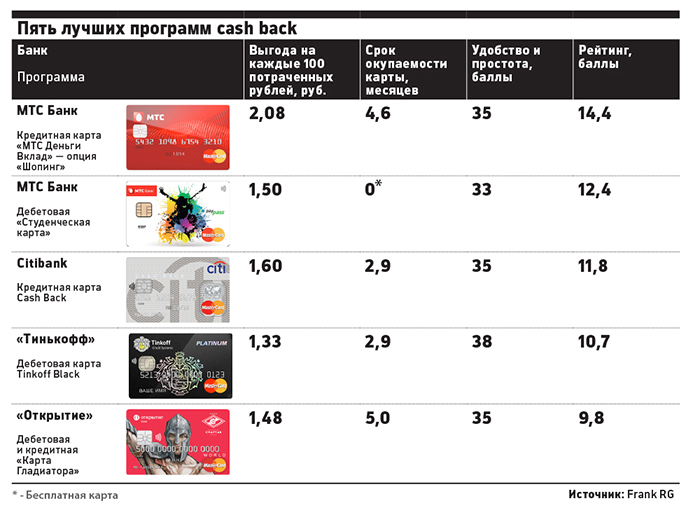

Лучшие карты с кэшбэком в 2021: сравнение и обзоры

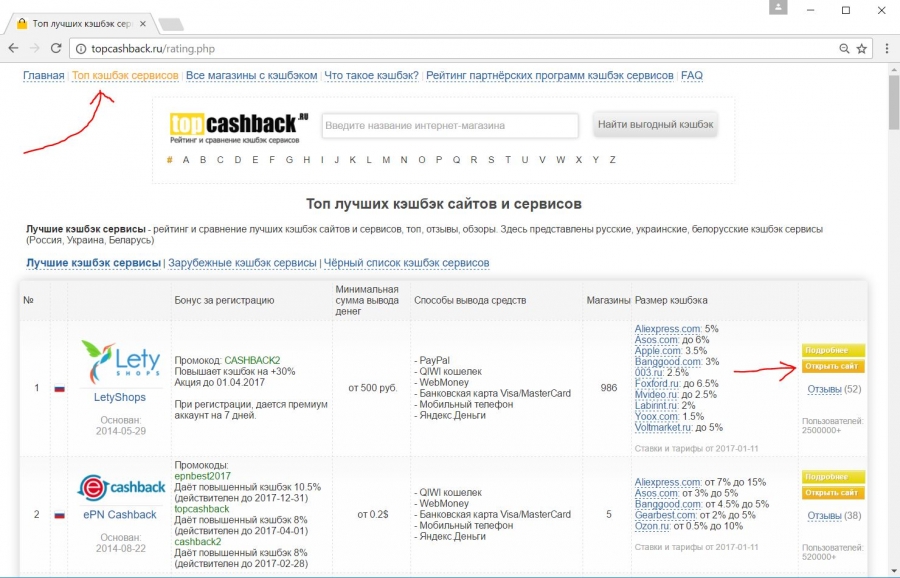

Рейтинг лучших карт с кэшбэком обновляется при изменение условий и появление новых предложений. Представлена актуальная информация на 2021 год – карты, выпуск которых прекращен, не участвуют в рейтинге. К каждой карте представлен подробный обзор.

Рейтинг не носит рекламный характер и составлен на основе анализа ранка банковских карт с кэшбэком. Ниже мы подготовили критерии, на которые стоит обратить внимание при выборе карты и на которые ориентировались мы.

Дебетовые карты с кэшбэком – популярный банковский продукт, дающий возможность получать бонусы с совершаемых покупок. В 2021 году их предлагают многие банки. Перед тем как оформить карточку, рекомендуется сравнить лучшие карты с кэшбэком и подобрать максимально подходящий вариант. Существуют критерии, которые стоит учитывать при выборе.

В 2021 году их предлагают многие банки. Перед тем как оформить карточку, рекомендуется сравнить лучшие карты с кэшбэком и подобрать максимально подходящий вариант. Существуют критерии, которые стоит учитывать при выборе.

Рейтинг оформлен, как таблица, для удобного и наглядного сравнения условий кэшбэка, обслуживания и начислений процентов на остаток. Для более детального изучения на каждую карту подготовлен обзор.

В чем начисляется кэшбэк?

Перед тем как заказать дебетовую карту с кэшбэком, нужно учесть, в каком виде будет начисляться бонус. Это могут быть:

Деньги.

Бонусные баллы.

Скидки и сертификаты.

На первый взгляд то, в чем начисляется cash back, может показаться неважным, но это необходимо учитывать. Скидки не всегда полезны для держателя – он может их не использовать. Что касается бонусных баллов, то не все карты позволяют обменять их на реальные средства, а срок действия баллов может быть ограничен, ввиду чего они могут просто сгореть.

При выборе карты, где кэшбэк начисляется в баллах, нужно учитывать возможность их обмена и его курс, все ли бонусы можно обменять или только определенный процент. Иногда бонусами можно оплачивать только определенные категории покупок. Самый удобный вариант — карточки, предполагающие возврат реальными реальными деньгами в рублях.

Процент кэшбэка

Чтобы правильно выбрать карту с кэшбэком, нужно учитывать, какой процент от потраченных на покупки средств будет возвращаться. Существуют разные варианты начисления кэшбэка.

Повышенный кэшбэк по определенным категориям. Обычно он составляет 1-10%.

Одинаковый процент начисляется за любые покупки. Кэшбэк на все составляет в среднем 1%.

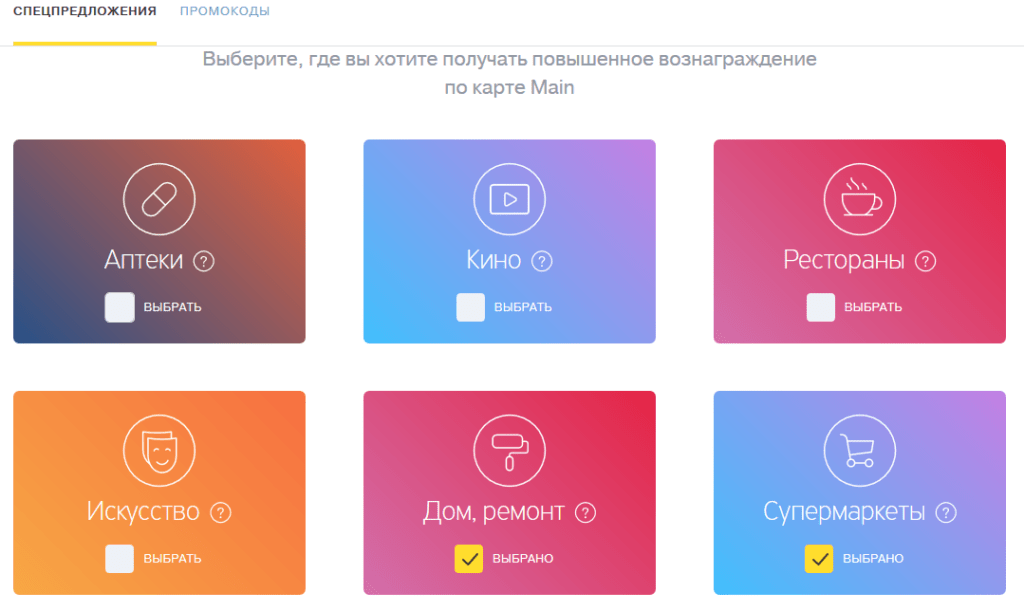

Категории кэшбэка

Банки могут предлагать возврат денег при оплате за совершенные покупки в определенных категориях или за все финансовые операции. Предлагаются популярные категории, на которые уходит немалая часть расходов человека:

- супермаркеты и магазины,

- АЗС,

- аптеки,

- кафе и рестораны,

- путешествия и т.

Если вы часто тратите деньги на покупки в конкретной категории, есть смысл обратить внимание на карту, предполагающую самый большой кэшбэк именно по ней.

Количество категорий повышенного кэшбэка ограничено. По одним картам их устанавливает сам банк, по другим пользователь может выбрать категории из предложенных. Также в некоторых случаях категории повышенного кэшбэка могут действовать в течение конкретного периода, установленного банковским учреждением.

Если расходы в различных категориях примерно одинаковы, лучше подбирать карточку, по которой денежные бонусы возвращаются на все покупки. Чтобы сделать правильный выбор, нужно примерно понимать характер своих трат.

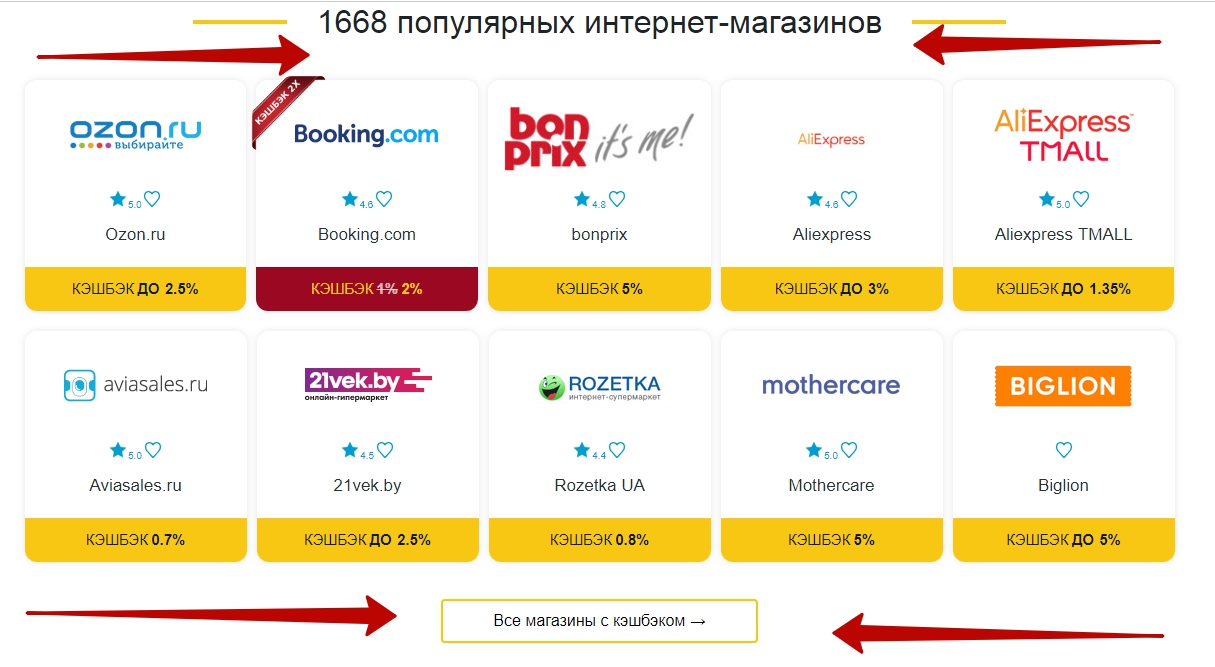

Специальные предложения от партнеров

Проводя сравнение карт с кэшбэком, нужно учитывать наличие специальных предложений. Обычно банки имеют партнеров среди торговых точек, при совершении покупок у которых вам будет начисляться максимально щедрый бонус. Несмотря на выгоду, специальные предложения имеют свои слабые стороны.

Это единичные акции, покупки по которым чаще всего совершаются через внутренний сервис банка.

Кэшбэк по этим покупкам выгоден не всегда, поскольку стоимость товаров часто завышается.

Срок действий акций по специальным предложениям от партнеров банка всегда ограничен.

Поэтому в большинстве случаев карта, предусматривающая одинаковый размер кэшбэка на все покупки, оказывается выгоднее.

Сумма максимального кэшбэка

Еще один критерий, который учитывает рейтинг дебетовых карт с кэшбэком – это лимит максимального возврата, то есть, ограничение по максимальной сумме, которую банк может вернуть за сделанные покупки за месяц. Даже если вы оплатите большое количество товаров и услуг, на счет все равно вернется не больше установленной суммы.

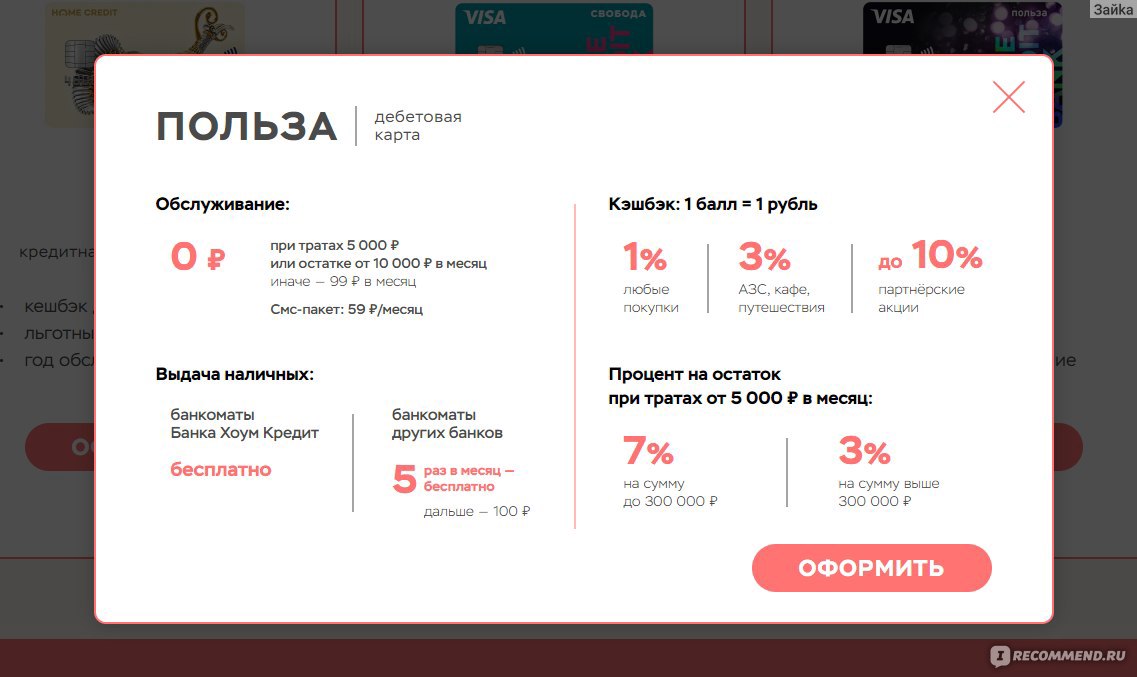

Процент начисления на остаток по карте

Рассматривая обзор карт с кэшбэком, можно увидеть, что некоторые из них предполагают начисление процента на остаток личных средств по карте.

У некоторых карт процент кэшбэка выше, но средства на остаток не начисляются. Других, напротив, с процентами на остаток, но величина возвращаемого бонуса минимальная.

В некоторых случаях карточка с повышенным кэшбэком получается более выгодной даже без процентов.

Стоимость обслуживания карты

В рейтинге лучших карт учитывается то, какую плату взимают банки за их обслуживание. Существует три варианта:

Карты без годового обслуживания.

Возможность бесплатного обслуживания при выполнении определенных условий.

Полная плата за обслуживание.

Некоторые из карточек предполагают бесплатное обслуживание на протяжении первых месяцев использования. Тем не менее, нужно отметить, что бесплатно – не всегда выгодно. Иногда банковские продукты с платным обслуживанием, но более высоким кэшбэком позволяют сэкономить значительно больше, и плата за карту быстро окупается.

Нужно ли верить отзывам?

Существует огромное количество ресурсов, где можно заказать положительные отзывы. Если карта подана исключительно, как самая лучшая и кэшбэк по ней максимальный, но отзыв без какой-либо конкретной информации, то не стоит верить. В первую очередь надо смотреть на условия получения кэшбэка. В представленной таблице мы ориентировались в первую очередь на правила бонусной программы и на негативные отзывы на официальных форумах, где отвечают представители банков, которые заинтересованы уладить конфликт и дать исчерпывающую информацию.

Если карта подана исключительно, как самая лучшая и кэшбэк по ней максимальный, но отзыв без какой-либо конкретной информации, то не стоит верить. В первую очередь надо смотреть на условия получения кэшбэка. В представленной таблице мы ориентировались в первую очередь на правила бонусной программы и на негативные отзывы на официальных форумах, где отвечают представители банков, которые заинтересованы уладить конфликт и дать исчерпывающую информацию.

Как выбрать самую выгодную карту с кэшбэком?

Если подытожить, то основные критерии, которым соответствует идеальная выгодная карта с кэшбэком, и которые учитываются при сравнении, следующие:

- Высокий процент кэшбэка.

- Бесплатное обслуживание.

- Начисление процента на остаток средств.

- Отсутствие ограничений на размер бонусов за месяц.

- Возврат в реальных деньгах.

- Бесплатные услуги (СМС-информирование, мобильное приложение и так далее).

Однако если сравнить ТОП лучших карт в таблице, можно увидеть, что идеального продукта не существует. Чтобы выбрать карту с возвратом денег за покупки необходимо определиться, какие критерии являются ключевыми именно для вас. Другой вариант – оформление сразу нескольких карт и использование преимуществ каждой.

Чтобы выбрать карту с возвратом денег за покупки необходимо определиться, какие критерии являются ключевыми именно для вас. Другой вариант – оформление сразу нескольких карт и использование преимуществ каждой.

Дебетовые карты с кэшбеком в 2021 году — выбрать и оформить банковскую карту с кэшбеком и начислением

Дебетовые карты с кэшбеком позволяют возвращать на счет часть суммы покупки по безналичному расчету. В зависимости от условий, предлагаемых банками, проценты могут начисляться за все купленные с помощью дебетового пластика товары или только за отдельные товарные группы. Пластик с cashback может с выгодой использоваться на АЗС, при покупке авиа- и железнодорожных билетов, бронирования номеров в гостиницах. На счет при этом возвращаются не условные бонусы, а реальные деньги, которые можно использовать по своему усмотрению.

Размер кэшбэка определяет стоимость продукта, место и вид покупки, условия конкретных программ банка и его партнеров. Полный перечень товарных групп и компаний, которые сотрудничают с финансовой организацией, вы можете уточнить на ее сайте.

Как правило, кэшбэк не распространяется снятие наличных, перевод средств, операции в интернет-банке и т.п. Некоторые банки устанавливают максимальную сумму возврата в месяц. Самые выгодные предложения с кэшбеком – те, с помощью которых можно получить максимальный процент, при этом банк не берет платы за обслуживание пластика, а скидку вы можете получить за те товары и услуги, которыми вы чаще всего пользуетесь.

Чтобы выбрать лучшие варианты с кэшбеком и начислением, вы можете подробно ознакомиться с условиями их использования. На портале Выберу.ру представлены предложения банков по дебетовкам с кэшбеком за 2021 год. Продукты располагаются в виде списка, где первыми идут наиболее выгодные предложения. Сравнив условия и ставки разных финансовых организаций, вы сможете определить наиболее выгодные. Сопоставьте его размер, а также стоимость выпуска пластика, ежегодной оплаты, величины процентов на остаток и другие особенности. Когда вы определите лучшие кэшбэк-карты, подать заявку на оформление интересующего продукта вы можете прямо на нашем сайте.

В какой банк я могу подать заявку на дебетовую карту?

Каждый банк стремится шагать в ногу со временем, и большая часть российских кредитных организаций уже сделала возможным оформление заявки на дебетовую карту онлайн на своих сайтах. Найти такие банки в своем городе вы сможете с Выберу.ру: на странице представлены специальные предложения по дебетовым картам от местных банков.

Могу я подать заявку на карту сразу во все банки?

Можете. Для этого потребуется отдельно заполнить заявку на каждую дебетовую карту из списка. Если вы получите ответ сразу от нескольких банков, то всегда сможете отказаться от наименее выгодных предложений в пользу самого удобного.

Как я узнаю, приняли мою заявку на карту или нет?

После того, как вы заполните заявку и отправите ее банку, на странице появится соответствующее сообщение. Также подтверждение может быть отправлено в качестве СМС-сообщения на указанный номер телефона или на вашу электронную почту, указанную в заявке.

Как узнать, одобрили мне заявку на карту или нет?

Сотрудник банка свяжется с вами по номеру телефона, указанному в заявке, и ответит на интересующие вас вопросы. Также результат рассмотрения заявки может быть продублирован в качестве СМС-сообщения и на электронную почту.

Также результат рассмотрения заявки может быть продублирован в качестве СМС-сообщения и на электронную почту.

ТОП 20: Дебетовые карты с кэшбэком 2021

Оформить дебетовую карту с кэшбеком в России

Банковские карты с кэшбэком предоставляют владельцу возможность вернуть определенный процент от потраченной суммы на оплату товаров или услуг, а также получить скидку на покупки у партнеров банка.

За что можно получить возврат процентов?

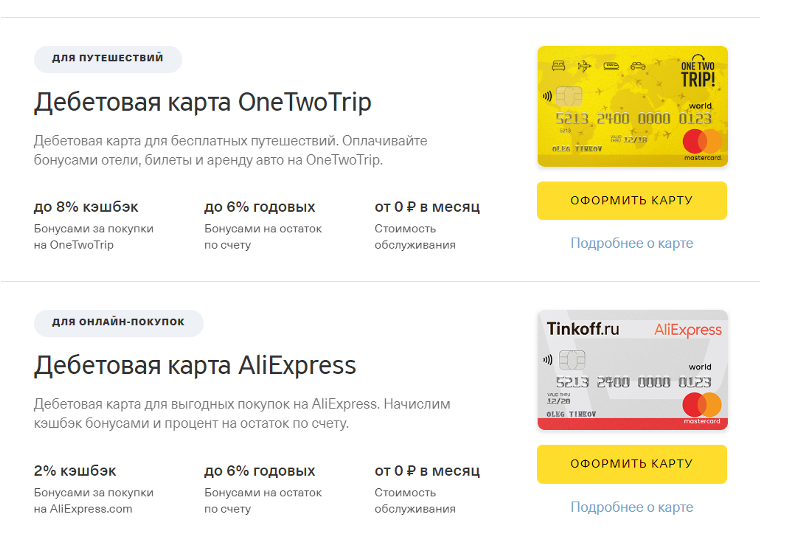

Возврат части потраченных средств держатель карты может получить в виде денег или различных бонусов. К примеру, по картам для путешественников кэшбэк начисляется в виде миль, которые впоследствии можно использовать при оплате авиабилетов. Процент возврата зависит от выбранной категории и суммы покупки. В большинстве банков высокий кэшбэк предлагается только в рамках одной категории, а за оплату других покупок его размер составляет не более 1-2%.

Вернуть часть потраченных денег держатель карты может за оплату товаров или услуг в разных сферах:

- Развлечения и еда: оплата кафе, ресторанов, приобретение билетов на концерты, в кинотеатры и парки развлечений.

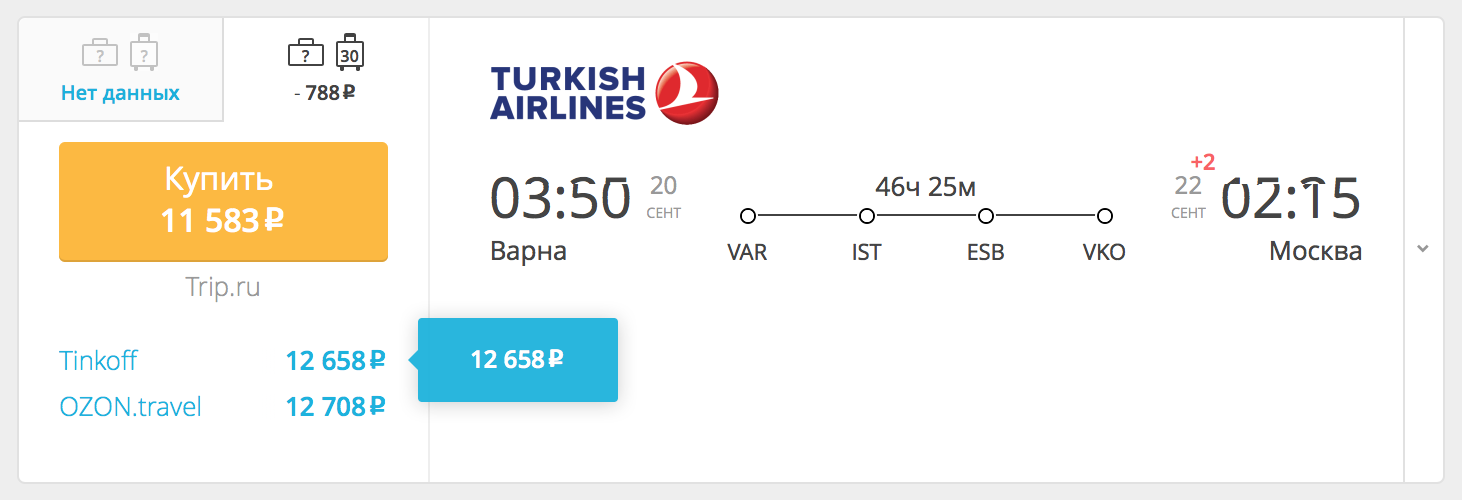

- Путешествия: покупка авиа- и ж/д билетов, бронирование отелей и аренда автомобиля.

- Авто/мото: покупки на АЗС, обслуживание в автосервисах, оплата дорожных сборов и пошлин.

- Магазины: продуктовые супермаркеты, магазины одежды, косметики, детских товаров.

В некоторых случаях карты с кэшбэком не только позволяют вернуть часть потраченных денег, но и предоставляют дополнительные привилегии.

ТОП выгодных карт с кэшбэком

Наибольшую выгоду могут принести дебетовые карты с кэшбеком, начислением процентов на остаток и бесплатным обслуживанием. Если вы часто расплачиваетесь картой, обратите внимание, в каких категориях вы чаще всего совершаете покупки и на какую сумму. В большинстве банков от суммы покупок зависит не только размер кэшбэка, но и возможность получить бесплатное годовое обслуживание карты.

Самые выгодные карты с кэшбэком и бесплатным обслуживанием:

Карты с кэшбеком и процентами на остаток:

Бесплатное обслуживание карты предоставляется при выполнении определенных условий.

Как оформить?

Дебетовую карту с кэшбэком могут оформить граждане РФ совершеннолетнего возраста. Это минимальные требования, которые действуют в большинстве банков. Дополнительные условия зависят от категории карты и действующего тарифа.

Подобрать выгодную карту с кэшбэком и подать заявку онлайн можно на нашем сайте:

- Посмотрите список доступных вариантов и сравните их по значимым для вас параметрам.

- Перейдите в карточку продукта, кликнув на название карты, чтобы узнать полную информацию.

- Нажмите кнопку «Оформить карту» для подачи заявки в банк.

Сегодня в продуктовой линейке большинства банков представлено несколько вариантов дебетовых карт с кэшбэком. Для упрощения поиска вы можете воспользоваться специальной формой подбора дебетовой карты, указав тип платежной системы, размер процентов на остаток и наличие бонусов. Отобранные системой предложения можно отсортировать по нужным параметрам и сразу отправить заявку на оформление.

Дополнительная информация по дебетовым картам с кэшбэком в России

Рейтинг кредитных карт с кэшбэком

Участников рейтинга мы оценивали по 9 критериям.

1. Реальный льготный период

Мы оценивали фактический, а не декларируемый льготный период в днях. В чем разница? Например, есть карта с реальным грейс периодом 62 дня, но банк при этом декларирует на 30 дней больше. Фокус в том, что новым клиентам единоразово дается первый дополнительный месяц пользования лимитом. И в рекламе карты везде указана более «громкая» цифра – 92 дня. Мы этот месяц не учитывали.

Или другой пример. Банк декларирует по карте льготный период в 55 дней. Однако если на момент расчетной даты, которая настает раз в месяц, на ней будет долг, то он спишет 60 гривен «за обслуживание». То есть фактический срок бесплатного пользования лимитом составляет лишь 30 дней.

Шкала оценки:

- грейс-период до 30 дней (включительно) – 0,9 балл;

- грейс-период от 31 до 55 дней (включительно) – 1,8 балла;

- грейс-период от 56 до 62 дней (включительно) – 2,7 балла;

- грейс-период от 63 дней и выше – 3,6 балла.

2. Процентная ставка

Процентная ставка

Речь о стоимости пользования кредитными деньгами в случае выхода из льготного периода – процентная ставка, выраженная в годовом исчислении.

В этом показателе мы учитывали как заявленную процентную ставку, так и дополнительные расходы. Поэтому цифра в таблице может отличаться от той, что указана в тарифах банка. Например, по некоторым картам банки берут дополнительные деньги за пользование кредитом в виде «платы за расчетно-кассового обслуживание» (РКО) в процентах от суммы задолженности. В частности, по карте «ЭКО-Максимум» в тарифах указана процентная ставка 26% годовых, но с учетом 3,5% комиссии за РКО в месяц общая стоимость пользования кредитными деньгами возрастает до 68% годовых.

Шкала оценки:

- 36-42% годовых – 4 балла;

- 43-46% годовых – 3 балла;

- 47-50% годовых – 2 балла;

- свыше 50% годовых – 1 балл.

3. Валюта кэшбэка

Некоторые банки платят кэшбэк реальными деньгами, которыми потом можно распорядиться как угодно: пополнить ими карту, снять в банкомате, рассчитаться за покупки в любом магазине. Другие начисляют его квази-деньгами – баллами или бонусами, которые потом можно обменять на скидки в магазинах-партнерах.

Другие начисляют его квази-деньгами – баллами или бонусами, которые потом можно обменять на скидки в магазинах-партнерах.

Стоит особо отметить Альфа-Банк и его кэшбэк-программу Cash`U CLUB. Изначально держатели его карт зарабатывают баллы, но их потом можно обменивать на живые деньги, компенсируя траты за любые ранее совершенные покупки в любых магазинах. Поэтому мы оценивали такие карты «Альфы» исходя из реального кэшбэка.

Шкала оценки:

- деньгами – 1,5 балла;

- кэшбэк бонусами – 0 баллов.

4. Начисление кэшбэка

Речь о формулах начисления вознаграждения при трате своих и кредитных средств. Тут у каждого банка свой подход. Одни отличий не делают и начисляют равный кэшбэк, независимо от того, чьи деньги тратит клиент. Для последнего, на наш взгляд, это самый комфортный вариант.

Другие применяют разные формулы. Например, по одной из карт при трате своих средств, в зависимости от категории, можно возвращать от 2% до 20% от суммы чека. При трате кредитных – лишь 1%.

При трате кредитных – лишь 1%.

Третьи начисляют кэшбэк только за свои или кредитные средства.

Шкала оценки:

- «одинаковый» – равный кэшбэк на свои и на кредитные деньги – 2 балла;

- «отличается» – кэшбэк на свои и на кредитные по разным формулам – 1 балл;

- кэшбэк за «только кредитные» или «только свои» – 0 баллов.

5. Максимальный размер кэшбэка

Речь о максимальной сумме кэшбэка, которую можно заработать и использовать в месяц. Одни банки ее ограничивают, другие – нет. Мы учитывали так называемый «грязный» кэшбэк – сумма, из которой банк перед выплатой вычтет 18% подоходного налога и 1,5% военного сбора.

Шкала оценки:

- до 500 гривен – 1 балл;

- от 500,01 до 1000 гривен – 2 балла;

- от 1000,01 до 1500 гривен – 3 балла;

- «без ограничений» – 4 балла.

6. Категории кэшбэка

Тут мы разделили все карты на две категории: те, которые дают кэшбэк на все траты, и те, которые дают его только за покупки в конкретных категориях или конкретных магазинах.

Шкала оценки:

- кэшбэк на все расходы – 2 балла;

- кэшбэк по категориям или в конкретных магазинах – 0 баллов.

Стоит учесть, что даже в случае кэшбэка «на все расходы» возможно отсутствие кешбэка по некоторым исключениям, которые отдельно прописываются банком для данной карты или программы начисления кэшбэка в целом.

7. Плата за обслуживание

Тут возможны три варианта. Карты могут быть бесплатными. Они могут быть условно бесплатными – платить не придется при выполнении ряда условий. К примеру, оплатить в месяц не менее 8 покупок. И они могут быть платными – раз в год банк снимает деньги за их обслуживание.

Пример «условно бесплатной» карты – Card Blanche White от Идея Банка. Карта стоит 25 гривен в месяц, но их платить не придется, если месячный оборот по ней будет больше 3000 гривен.

Шкала оценки:

- «нет» – бесплатная карта – 0,8 балла;

- «условно нет» – условно бесплатная карта – 0,4 балла;

- «есть» – платная плата – 0 баллов.

8. Процент на остаток

Рассматривается процент, который может начисляться на остаток собственных средств.

Шкала оценки:

- не начисляется – 0;

- 2% годовых – 0,5 балла;

- 3% годовых – 0,75 балла;

- 4% годовых – 1 балл;

- 5% годовых – 1,25 балла;

- 6% годовых – 1,5 балла;

- 7% годовых – 1,75 балла;

- 8% годовых – 2 балла;

- 9% годовых – 2,25 балла;

- 10% годовых – 2,5 балла;

- 11% годовых – 2,75 балла;

- 12% годовых – 3 балла.

9. Совместимость с Apple Pay и Google Pay

Шкала оценки:

- карты, которые можно добавлять в обе системы, получили 1 балл.

- карты, совместимые только с Google Pay, получили 0,5 балла.

- карты, несовместимые ни с одной из систем, получили 0 баллов.

Дебетовые карты с бесплатным обслуживанием, оформить беслатную дебетовую карту — «Альфа-Банк»

Оформить дебетовую карту с бесплатным обслуживанием

Получайте кешбэк, бонусы и скидки благодаря дебетовым картам с бесплатным обслуживанием от Альфа-Банка. Возвращайте деньги за покупки в офлайн и интернет-магазинах, а также за оплату услуг. Пополняйте и снимайте средства без потери процентов, переводите деньги клиентам других банков по номеру телефона. Получайте до 5% на остаток по счёту уже с первого месяца.

Возвращайте деньги за покупки в офлайн и интернет-магазинах, а также за оплату услуг. Пополняйте и снимайте средства без потери процентов, переводите деньги клиентам других банков по номеру телефона. Получайте до 5% на остаток по счёту уже с первого месяца.

Вы можете выбрать вариант с наиболее выгодными условиями:

—

Альфа-Карту с преимуществами и бесплатным ежемесячным обслуживанием;

—

Альфа-Карту Premium с пакетом премиальных услуг.

По всем картам начисляется кешбэк до 2% от стоимости каждой покупки, а также бонусы и скидки от компаний-партнёров Альфа-Банка. Держателям премиум-карт доступны специальные сервисы: льготный курс конвертации валюты, доступ в бизнес-залы и трансфер в аэропорт, а также услуги персонального менеджера.

Банковские карты можно использовать в качестве зарплатных и подключать к общему счёту сразу нескольких членов семьи. Снимать деньги без комиссии можно в банкоматах по всему миру.

Снимать деньги без комиссии можно в банкоматах по всему миру.

Как получить дебетовую карту

Для оформления нужен только паспорт. Чтобы получить карту, не нужно ехать в банк — просто заполните стандартную анкету на сайте и укажите контактные данные. После того как карта будет готова, с вами свяжется менеджер Альфа-Банка для согласования даты и времени доставки.

Фора-Банк – лидер рейтинга лучших дебетовых карт VISA с функцией «кешбэк» в октябре 2020.

13.11.2020

Фора-Банк – лидер рейтинга лучших дебетовых карт VISA с функцией «кешбэк» в октябре 2020.

Аналитический департамент «Выберу.ру» – входит в тройку крупнейших финансовых маркетплейсов страны, сообщает, что Фора-Банк стал лидером рейтинга Лучшие дебетовые карты Visa с функцией «кэшбек» в октябре 2020. По расчетам калькулятора «Выберу.ру», карта «Все включено Gold» заняла 1 место из 368 предложений банков.

Заместитель Председателя Правления АКБ «ФОРА-БАНК» (АО) Орлов Д.Л.: «Очень приятно, что наше предложение по достоинству оценено аналитиками портала Выбери.ру. Действительно, карта «Всё Включено» — уникальный продукт, который небезосновательно занимает высокие позиции в рейтинге клиентских предпочтений. Уверен, что с помощью Выбери.ру еще больше клиентов смогут воспользоваться всеми преимуществами этой карты».

Комментарий «Выберу.ру»: «Мы проанализировали дебетовые карты международной платежной системы VISA с функцией «кэшбек» ТОП 100 банков страны по активам и рассчитали ТОП-20 выгодных предложений. При составлении мы учитывали такие факторы как: Стоимость выпуска (перевыпуска) и обслуживания карты; Проценты Cash Back по категориям; Возможность выбора категории бонусов; Ставку процентов на остаток; Условия снятия наличных и онлайн покупок; Набор дополнительных сервисов – онлайн-оформление; Надежность и значимость банка на рынке.

На фоне снижения ставок по розничным депозитам меняются и предпочтения людей. Все чаще для ежедневных расчетов и краткосрочных сбережений они выбирают дебетовые карты с начислением процентов на остаток и функцией «кэшбек». Интересно, что в течение октября 2020 года люди в 10 раз чаще подбирали на нашем сервисе карты национальной платежной системы МИР, чем Visa. Это связано с широким распространением сервисов МИР, а также с продолжающимся карантинными ограничениями – большинство зарубежных направлений по-прежнему закрыты, что снижает потребность в карте международной платежной системы. Благодаря масштабной бонусной программе VISA и ее партнерству с банками, в октябре 2020 интерес пользователей сервиса к таким картам прибавил 25% в сравнении с сентябрем. Используя калькулятор сервиса, клиенты сравнивали 846 вариантов дебетовых карт VISA от всех банков, представленных в базе «Выберу.ру». Наибольшее количество онлайн-заявок в банк отравили пользователи из Москвы и Санкт-Петербурга, третьими по активности стали жители Симферополя.

Все чаще для ежедневных расчетов и краткосрочных сбережений они выбирают дебетовые карты с начислением процентов на остаток и функцией «кэшбек». Интересно, что в течение октября 2020 года люди в 10 раз чаще подбирали на нашем сервисе карты национальной платежной системы МИР, чем Visa. Это связано с широким распространением сервисов МИР, а также с продолжающимся карантинными ограничениями – большинство зарубежных направлений по-прежнему закрыты, что снижает потребность в карте международной платежной системы. Благодаря масштабной бонусной программе VISA и ее партнерству с банками, в октябре 2020 интерес пользователей сервиса к таким картам прибавил 25% в сравнении с сентябрем. Используя калькулятор сервиса, клиенты сравнивали 846 вариантов дебетовых карт VISA от всех банков, представленных в базе «Выберу.ру». Наибольшее количество онлайн-заявок в банк отравили пользователи из Москвы и Санкт-Петербурга, третьими по активности стали жители Симферополя.

Мы рады поделиться данной новостью и отметить вклад Банка в развитие финансово-банковских услуг и продуктов для российских потребителей».

«Выберу.ру» — независимый сервис сравнения и подбора банковских, страховых и финансовых продуктов, лауреат Премии Рунета 2017 и победитель ComNews Awords 2019 за лучшее мобильное приложение. Сегодня в финансовом супермаркете «Выберу.ру» предложения от 402 кредитных организаций, 200 страховых компаний, 185 МФО, 53 НПФ, а также почти 4000 вариантов ипотечных продукта, вкладов, банковских карт, продуктов Каско и ОСАГО. Аудитория маркетплейса – люди, индивидуальные предприниматели и малый бизнес (с 2020 года), заинтересованные в ежедневном качественном выборе финансовых решений. «Выберу.ру» — это проект IT-компании «DD Planet», один из самых быстро растущих среди российских финансовых онлайн-агрегаторов. В марте 2020 года вошел в список социально значимых ресурсов от Минкомсвязи РФ и в тройку крупнейших площадок, собравших предложения банков, страховых и финансовых компаний, МФО, с ежемесячной посещаемостью более 4 000 000 человек в месяц.

Контакты единого информационно-консультационного

центра АКБ «ФОРА-БАНК» (АО):

Телефон: 8 (800) 100-98-89 (звонок по России бесплатный).

Telegram: forabank_bot

VK: http://vk.com/forabank

Viber: http://chats.viber.com/forabank

Facebook:https://www.facebook.com/forabank

Благодарим за выбор АКБ «ФОРА-БАНК» (АО)!

11 лучших кредитных карт с кешбэком в мае 2021 года

ПОЛНЫЙ СПИСОК РЕДАКЦИОННЫХ ВЫБОРОВ: ЛУЧШИЕ КЭШ-КАРТЫ Щелкните название карты, чтобы прочитать наш обзор. Перед подачей заявки уточните информацию на сайте эмитента.

Наш выбор для: Возврат наличных по фиксированной ставке — высокая постоянная ставка

Год за годом карта Citi® Double Cash Card — 18 месяцев Предложение BT было нашим выбором для лучшей карты с фиксированной ставкой возврата денег. Вы получаете 2% кэшбэка за каждую покупку — 1%, когда вы что-то покупаете, и 1%, когда оплачиваете это.Нет начального периода 0% для покупок и нет бонуса за регистрацию, но высокая ставка вознаграждения более чем компенсирует отсутствие наворотов. Прочтите наш обзор.

Прочтите наш обзор.

Наш выбор для: Кэшбэк с фиксированной ставкой — бонусное предложение + период 0% для покупок

Оригинальная карта возврата 1.5% с фиксированной ставкой по-прежнему сохраняет свои позиции в теперь уже переполненном поле. Кредитная карта Capital One Quicksilver Cash Rewards предлагает убедительную комбинацию хорошей ставки вознаграждения, гибкости погашения, бонуса за регистрацию и начального периода 0% годовых.Прочтите наш обзор.

Наш выбор: Фиксированная ставка кэшбэка — бонусное предложение, период 0%, защита мобильного телефона

Карта Wells Fargo Cash Wise Visa® обеспечивает солидные фиксированные выплаты кэшбэка без ежегодной платы. Новые держатели карт могут получить приятный бонус, есть дополнительный стимул для покупок в цифровом кошельке, а карта предлагает защиту мобильного телефона. Есть даже возможность снять вознаграждение в банкоматах Wells Fargo. Прочтите наш обзор.

Наш выбор для: Фиксированная ставка возврата денег — бонусное предложение + период 0% для покупок

Карта American Express Cash Magnet® выплачивает простую фиксированную ставку возврата денег за все покупки, без ограничения суммы возврата можно заработать. Кроме того, получите достойное бонусное предложение и вступительный период 0% годовых. Если вам нужна карта AmEx с простой структурой вознаграждений, это ваша карта. Прочтите наш обзор.

Кроме того, получите достойное бонусное предложение и вступительный период 0% годовых. Если вам нужна карта AmEx с простой структурой вознаграждений, это ваша карта. Прочтите наш обзор.

Наш выбор для: Возврат наличных по фиксированной ставке — высокие награды для более крупных спонсоров

Кредитная карта Alliant Cashback Visa® Signature разработана для крупных спонсоров, хотя, возможно, и не для тех, кто тратит больше всего. Он предлагает самую высокую постоянную ставку вознаграждения среди всех карт с фиксированной ставкой возврата денег, но также взимает годовую плату и ограничивает сумму расходов, которые приносят вознаграждения.(Этот лимит высок, но это все еще лимит.) Если вы планируете вкладывать более 2500 долларов в месяц на кредитную карту, это отличный вариант. Прочтите наш обзор.

Наш выбор для: Бонусные награды — категории 5% / 3% + высокая постоянная ставка

Chase Freedom Unlimited® уже была хорошей картой, когда предлагала 1,5% кэшбэка на все покупки. Теперь это еще лучше, с бонусными наградами за поездки, забронированные через Chase, а также в ресторанах и аптеках. Вдобавок ко всему, новые держатели карт получают начальный годовой процент в размере 0% и возможность заработать приятный денежный бонус.Прочтите наш обзор.

Теперь это еще лучше, с бонусными наградами за поездки, забронированные через Chase, а также в ресторанах и аптеках. Вдобавок ко всему, новые держатели карт получают начальный годовой процент в размере 0% и возможность заработать приятный денежный бонус.Прочтите наш обзор.

Наш выбор для: Бонусных вознаграждений — бакалеи, бензина, поездок на работу, стриминга

Если ваша семья много тратит на продукты, бензин, транзит и стриминговые услуги, карта Blue Cash Preferred® от American Express для вас. Награды, которые он выплачивает в этих категориях, особенно в супермаркетах США и на некоторых потоковых сервисах, являются одними из самых богатых среди всех карт. Есть приятное бонусное предложение для новых держателей карт и вводный период 0% годовых. Однако за щедрые преимущества приходится платить: в отличие от большинства карт с возвратом наличных, с этой карты взимается ежегодная плата.Прочтите наш обзор.

Наш выбор для бонусных категорий — бакалея и бензин + отсутствие годовой платы

По карте Blue Cash Everyday® от American Express выплачиваются повышенные вознаграждения в супермаркетах США, на заправочных станциях США и в некоторых универмагах США. Награды не такие богатые, как на карте Blue Cash Preferred® от American Express, но с этой карты не взимается годовая плата. Новые держатели карт получают достойное бонусное предложение и вступительный период 0% годовых. Если вы покупаете продукты регулярно, но не обязательно постоянно, стоит взглянуть на них.Прочтите наш обзор.

Награды не такие богатые, как на карте Blue Cash Preferred® от American Express, но с этой карты не взимается годовая плата. Новые держатели карт получают достойное бонусное предложение и вступительный период 0% годовых. Если вы покупаете продукты регулярно, но не обязательно постоянно, стоит взглянуть на них.Прочтите наш обзор.

Наш выбор для: Бонусных наград — ежеквартальные категории + денежный бонус

The Chase Freedom Flex℠ предлагает бонусные деньги обратно в квартальных категориях, которые вы активируете, а также в поездках, забронированных через Chase, в ресторанах и аптеках. Активация категорий может быть проблемой, но если ваши расходы соответствуют категориям — а для многих людей так и будет — вы можете зарабатывать сотни долларов в год. Есть фантастическое бонусное предложение для новых держателей карт, а также начальный период годовой процентной ставки 0%.Прочтите наш обзор.

Наш выбор для: Бонусные категории — квартальные категории + возврат кэшбэка

Кэшбэк Discover it® зарабатывает бонусные кэшбэки в ежеквартальных категориях, которые вы активируете. В прошлые годы эти категории включали общие области расходов, такие как продуктовые магазины, рестораны, заправочные станции и Amazon.com. Активация категорий может быть проблемой, но если ваши расходы совпадают с этими категориями (а для большинства семей, вероятно, так и будет), вы можете получить серьезные награды.Вы также получаете фирменный бонус эмитента «кэшбэк-матч» в первый год. Прочтите наш обзор.

В прошлые годы эти категории включали общие области расходов, такие как продуктовые магазины, рестораны, заправочные станции и Amazon.com. Активация категорий может быть проблемой, но если ваши расходы совпадают с этими категориями (а для большинства семей, вероятно, так и будет), вы можете получить серьезные награды.Вы также получаете фирменный бонус эмитента «кэшбэк-матч» в первый год. Прочтите наш обзор.

Наш выбор для: Настраиваемый возврат денежных средств — категории 3%, которые вы можете корректировать ежемесячно

Кредитная карта Bank of America® Cash Rewards дает вам немного больше контроля над вознаграждением по кредитной карте, позволяя вам выбирать, какая категория приносит наибольший доход- обратная ставка, из списка, который включает заправочные станции, рестораны, путешествия и другие. Вы также получаете бонусные награды в продуктовых магазинах и супермаркетах, а также отличное бонусное предложение для новых владельцев карт.Прочтите наш обзор.

Наш выбор для: Настраиваемый кэшбэк — широкий выбор категорий

Если вы не против поработать над вознаграждением, обратите внимание на карту U. S. Bank Cash + ™ Visa Signature®. Это может быть самая настраиваемая карта возврата денег из доступных. Вы выбираете, какие категории приносят больше всего кэшбэка — вы получаете две категории 5% и категорию 2% — и вы можете менять эти параметры каждый квартал. Также есть хорошее бонусное предложение для новых держателей карт. Прочтите наш обзор.

S. Bank Cash + ™ Visa Signature®. Это может быть самая настраиваемая карта возврата денег из доступных. Вы выбираете, какие категории приносят больше всего кэшбэка — вы получаете две категории 5% и категорию 2% — и вы можете менять эти параметры каждый квартал. Также есть хорошее бонусное предложение для новых держателей карт. Прочтите наш обзор.

Наш выбор для: Удовлетворительный / средний кредит

Эта карта для людей с удовлетворительной или «средней» кредитной историей дает ту же ставку возврата денег, что и обычная карта Quicksilver, предназначенная для людей с отличной кредитной историей.Ключевое отличие заключается в том, что в этой версии взимается годовая плата, а в обычной — нет. Прочтите наш обзор.

Наш выбор для: побочной суеты и работы на концертах

Кредитная карта Ink Business Unlimited® обеспечивает простую фиксированную ставку возврата денег при каждой покупке без ограничения суммы, которую вы можете заработать. Бонус за регистрацию является выдающимся для карты с возвратом денег, особенно для карты без годовой платы, и есть вводный период 0% годовых для покупок. Прочтите наш обзор.

Прочтите наш обзор.

ДРУГИЕ РЕСУРСЫ

Что такое кредитные карты с возвратом денег?

Кредитные карты с возвратом денег предлагают наиболее удобную и гибкую валюту вознаграждений: наличные.Баллы и мили могут иметь невысокую ценность и ограниченную гибкость при обмене. Но доллар наличными — это доллар, который можно потратить где угодно.

Кроме того, карты возврата денег обычно являются простейшими бонусными картами: вы получаете определенную сумму наличных за каждый потраченный доллар. Вы можете получить больше денег за определенные виды расходов — например, в ресторанах или заправочных станциях.

Если вы потратите 60 долларов в ресторане с помощью карты, которая возвращает 3% от расходов в ресторане, вы только что заработали 1 доллар.80 за бездействие. Подумайте об этом так: бонусная карта с возвратом денег — это как получение скидки на все, что вы покупаете с помощью карты. Самое интересное, когда вы используете карту повсюду, а ваш кэшбэк накапливается.

Даже лучшие кредитные карты с возвратом денег, вероятно, не так ярки, как кредитные карты для туристических вознаграждений, но, как и в случае с зайцем и черепахой, иногда медленное и упорное побеждает в гонке.

Типы кредитных карт с возвратом денежных средств

Кредитные карты с возвратом денежных средств бывают трех основных типов, которые определяют способ накопления денежных вознаграждений.

Фиксированная ставка

Карты возврата денег с фиксированной ставкой дают вам определенный процент возврата денег независимо от того, что вы покупаете с помощью карты. Хороший ориентир — кэшбэк 1,5% на все. Но несколько карт вернут вам 2% или даже больше.

Многоуровневые

Многоуровневые карты приносят более высокий доход в определенных категориях расходов, таких как продукты питания или бензин, и обычно 1% на все остальное. С некоторыми картами вы можете выбрать, какие категории приносят более высокие награды.

Чередующиеся категории

Кредитные карты чередующейся бонусной категории предлагают высокую ставку возврата денежных средств, обычно 5%, в определенных категориях, которые периодически меняются — обычно каждые три месяца. Все остальное приносит 1% на все остальное. Вы должны «соглашаться» или «активировать» бонусные категории онлайн каждый квартал.

Примеры (для обеих этих карт 5% кэшбэка применяется к первым 1500 долларам в бонусной категории расходов в квартал):

Общие категории бонусов кэшбэка

Многие карты с возвратом денег приносят более высокий процент вознаграждения для определенных покупок.Обычно это зависит от того, где вы используете карту, а не от того, что вы на нее покупаете. Вы увидите это со всеми бонусными картами, кроме карт с фиксированной ставкой.

Примеры общих категорий бонусов:

Супермаркеты. Иногда эмитенты карт называют эту категорию «бакалеей», но вознаграждение определяется типом магазина, а не конкретными товарами, которые вы покупаете.

То же самое касается продуктов, чистящих средств, туалетных принадлежностей, готовых блюд и всего остального, купленного в супермаркете. Вы часто можете купить подарочную карту для ресторана или продавца в супермаркете, и это считается покупкой в супермаркете.Часто складские клубы и супермаркеты, такие как Target и Walmart, исключаются. Для более крупных семей это может быть одна из самых ценных категорий для ускоренного получения вознаграждения.

То же самое касается продуктов, чистящих средств, туалетных принадлежностей, готовых блюд и всего остального, купленного в супермаркете. Вы часто можете купить подарочную карту для ресторана или продавца в супермаркете, и это считается покупкой в супермаркете.Часто складские клубы и супермаркеты, такие как Target и Walmart, исключаются. Для более крупных семей это может быть одна из самых ценных категорий для ускоренного получения вознаграждения.Рестораны. Иногда это называется «обедом», обычно это включает в себя все, от ресторанов быстрого питания и доставки пиццы до изысканных ужинов на белой скатерти. Весь ваш счет в ресторане, включая чаевые сервера, учитывается для ускоренного вознаграждения.

Автозаправочные станции. Это часто называют «бензином» и обычно применяют к традиционным заправочным станциям, таким как Mobil, Shell и BP.Обычно это не распространяется на заправочные станции, связанные с супермаркетами или складскими клубами. Часто он учитывает все, что вы покупаете в соответствующем магазине, хотя в некоторых карточках учитывается только бензин, оплаченный на заправке.

Газ звучит как действительно полезная категория, но, если вы не путешествуете на большие расстояния, большинство домохозяйств не тратят на заправках столько же, сколько, скажем, в супермаркетах.

Газ звучит как действительно полезная категория, но, если вы не путешествуете на большие расстояния, большинство домохозяйств не тратят на заправках столько же, сколько, скажем, в супермаркетах.

Этот последний пункт намекает на ключ к категориям кэшбэка — лучшие из них — это те места, где вы регулярно тратите больше всего денег.Таким образом, бонусная категория, такая как цифровые потоковые сервисы, может быть сравнительно менее ценной, потому что, хотя вы можете тратить деньги на Netflix и Spotify, вы, вероятно, не тратите очень много.

Другие категории бонусов, которые вы можете увидеть, включают развлечения, аптеки, магазины товаров для дома, оптовые клубы и покупки через мобильный кошелек. Карты ротации бонусных категорий иногда назначают определенных розничных продавцов для получения бонусных вознаграждений за квартал, таких как Amazon или Walmart.

Эмитенты карт определяют, приносит ли покупка более высокий доход, на основе кода категории продавца розничного продавца, который обычно описывает основную деятельность продавца.

Как сравнить кредитные карты с возвратом денег

Какой тип кредитной карты с возвратом денег подходит вам, зависит от того, как вы тратите деньги и от вашего терпения при отслеживании категорий вознаграждений. Если вы много тратите на определенные категории, такие как бензин или продукты, рассмотрите возможность использования карты многоуровневой или бонусной категории. Если вы не хотите запоминать, какая из ваших карт имеет какие категории бонусов, выберите карту с фиксированной ставкой.

После того, как вы определились, какой тип кредитной карты с возвратом денег лучше всего подходит для вас, примите во внимание следующие факторы:

Годовая плата

Главное — убедиться, что оплата годовой комиссии математически оправдана.Думайте о комиссии как о сокращении вашей годовой суммы возврата денежных средств.

Бонус за регистрацию

Денежный бонус за регистрацию приятно получить — если ваших регулярных расходов будет достаточно, чтобы заработать его. (Обычно в первые несколько месяцев вам нужно потратить от 500 до 1000 долларов.) По сути, это бесплатные деньги. Или, для карты с годовой оплатой, она может компенсировать годовую плату в течение нескольких лет.

(Обычно в первые несколько месяцев вам нужно потратить от 500 до 1000 долларов.) По сути, это бесплатные деньги. Или, для карты с годовой оплатой, она может компенсировать годовую плату в течение нескольких лет.

Но не забывайте про карты возврата денег без бонуса. Бонусы по картам с возвратом денег встречаются реже, а бонусы ниже по сравнению с бонусами по туристическим кредитным картам.Более высокая ставка вознаграждения по одной карте может быть лучше, чем карта с бонусом, и более низкая ставка, в зависимости от того, сколько вы тратите и где вы их тратите.

Гибкость

Каковы правила возврата денег? У некоторых карт есть пороговая сумма — возможно, вам нужно заработать 25 долларов наличными, прежде чем вы сможете погасить, например. Некоторые карты позволяют вам получить наличные деньги обратно в качестве кредита, что может снизить ваш следующий счет по кредитной карте. Другие позволяют переводить наличные прямо на ваш банковский счет, а некоторые предлагают отправить вам бумажный чек по почте. Некоторые эмитенты позволяют получать вознаграждения не только за кэшбэк — например, на товары или подарочные карты. А другие могут позволить вам переводить баллы возврата денег в другую карточную программу, где стратегическое использование может принести больше пользы.

Некоторые эмитенты позволяют получать вознаграждения не только за кэшбэк — например, на товары или подарочные карты. А другие могут позволить вам переводить баллы возврата денег в другую карточную программу, где стратегическое использование может принести больше пользы.

0% начальный годовой период

Обычно вы не хотите иметь ежемесячный баланс с помощью бонусных карт, но некоторые карты с возвратом денег предлагают начальные периоды годовой процентной ставки 0% на новые покупки, переводы баланса или и то, и другое.

Кэшбэк vs.проездные

Карты возврата денег просты в понимании и использовании, но они также могут показаться скучными. Это особенно верно, когда их сравнивают с проездными, которые могут быть вдохновляющими — мечты о бесплатном перелете на Бора-Бора в первом классе или ночь в шикарном отеле в Нью-Йорке.

Кобрендинговые проездные для авиакомпаний и гостиничных компаний могут дать вам льготы, которые никакая другая карта не даст. Например, карты авиакомпаний часто предлагают бесплатную регистрацию багажа и приоритетную посадку.Многие из лучших гостиничных кредитных карт дают вам бесплатную ночь проживания каждый год.

Например, карты авиакомпаний часто предлагают бесплатную регистрацию багажа и приоритетную посадку.Многие из лучших гостиничных кредитных карт дают вам бесплатную ночь проживания каждый год.

Тем не менее, хотя мечты о путешествии более увлекательны, чем еще 90 долларов наличными в выписке по кредитной карте, кредитные карты с возвратом денег могут быть правильным выбором для большинства людей. Исследование NerdWallet, проведенное в 2016 году, показало, что во многих случаях потребитель может получить больше выгоды, используя карту возврата денег и денежные вознаграждения для оплаты дорожных расходов.

Исследование показало, что внутренние путешественники, которые тратят менее 8600 долларов в год на путешествия, получают больше вознаграждений с помощью карты возврата денег, чем карты вознаграждения за путешествия, особенно если они держат карту в течение длительного времени.

Большое исключение: американцы, которые путешествуют за границу в среднем не реже одного раза в год, часто получают более выгодную кредитную карту для путешествий из-за более высокой суммы баллов и отсутствия комиссий за зарубежные транзакции.

Плюсы и минусы использования карты возврата денег

Карты возврата денег подходят многим, но не всем. Вот краткий обзор их преимуществ и недостатков по сравнению с другими типами карт.

Плюсы: Почему стоит получить карту возврата денег

Лучшая валюта вознаграждений.Деньги — король гибкости. Никто не может изменить его стоимость, и вы можете потратить его где угодно. Вам не нужно ждать годами, чтобы накопить достаточно миль или баллов, чтобы обменять их на бесплатный рейс или проживание в отеле, как с проездной картой.

Простота. Карты с возвратом денег, как правило, намного легче понять и использовать, чем другие типы карт, поэтому вы задаетесь вопросом, извлекаете ли вы из них максимальную выгоду.

Отсутствие или низкие годовые сборы. Вы можете найти множество вариантов без ежегодной платы или разумных сборов, если хотите получить превосходное вознаграждение с возвратом денег.

Низкие требования к бонусам. Обычно легче достичь необходимого уровня расходов для бонуса за регистрацию по картам возврата денег, чем по туристическим кредитным картам.

Минусы: Почему карта возврата денег может вам не подойти

Относительно низкие бонусы за регистрацию. Бонусы могут варьироваться от нуля до 200 долларов, в то время как бонусы некоторых проездных карт превышают 500 долларов.

Нет сверхнормативной стоимости. Очки, заработанные с помощью проездных карт, иногда могут быть использованы в огромную сумму, намного превышающую стоимость любой карты возврата денег.

Не подходит для ежемесячного баланса. Некоторые карты с возвратом денег имеют хороший начальный период годовой процентной ставки 0%, но у большинства нет. Если у вас есть баланс, вы, скорее всего, заплатите больше в виде процентов, чем зарабатываете в виде вознаграждений с возвратом денег.

Несколько льгот. Вы вряд ли найдете такие ценные льготы, как компенсация за заявки на предварительную проверку TSA, бесплатную регистрацию багажа или раннюю регистрацию в отеле.

Комиссия за зарубежные транзакции. Некоторые карты возврата денег взимают с вас процент от каждой покупки, совершаемой за границей.Такие сборы реже встречаются по туристическим картам и картам люкс.

Максимально эффективное использование карты возврата денег

Заряжайте часто

Если у вас возникнут проблемы с ежемесячной выплатой остатка, карта возврата денег или любая бонусная карта может не для вас . Но если у вас никогда не бывает баланса, постарайтесь накопить как можно больше средств на своей карте возврата денег, чтобы увеличить свои вознаграждения.

Комбинируйте карты для получения оптимальных вознаграждений

Если вы хотите переключаться между картами, чтобы получить максимальные награды, убедитесь, что вы получили карты, которые дополняют структуру вознаграждений друг друга.Например, вы можете получить одну карту, которая предлагает дополнительный кэшбэк за обеды, другую — за покупки на Amazon, а третью — за бензин и продукты. Если ваши категории кэшбэка совпадают, в вашем кошельке останутся лишние карты.

Заработайте годовую плату

Если есть годовая плата, убедитесь, что вы получаете больше наличными. Годовая плата имеет смысл только в том случае, если вы зарабатываете в виде вознаграждений больше, чем платите — и больше, чем если бы вы использовали бесплатную карту.Большинство кредитных карт с возвратом денежных средств содержат текущую сумму вознаграждений, полученных вами за последний год, поэтому войдите в свою учетную запись и проверьте свои выписки через год, чтобы убедиться, что стоит снова платить годовой сбор.

Воспользуйтесь преимуществами ротации категорий бонусов

Если у вас есть карта с чередующимися категориями бонусов с возвратом денег, не забудьте активировать категории каждый квартал, чтобы не пропустить 5% кэшбэка в избранных категориях, таких как рестораны , оптовые клубы, заправочные станции, продуктовые магазины и многое другое.

Заработайте свой бонус за регистрацию

Убедитесь, что вы соответствуете минимальным требованиям к расходам, чтобы претендовать на бонус, иначе вы можете упустить сотни долларов. Для получения бонуса карты с возвратом денег обычно требуют затрат менее 1000 долларов, поэтому перенесите как можно больше расходов на новую карту, пока не заработаете бонус.

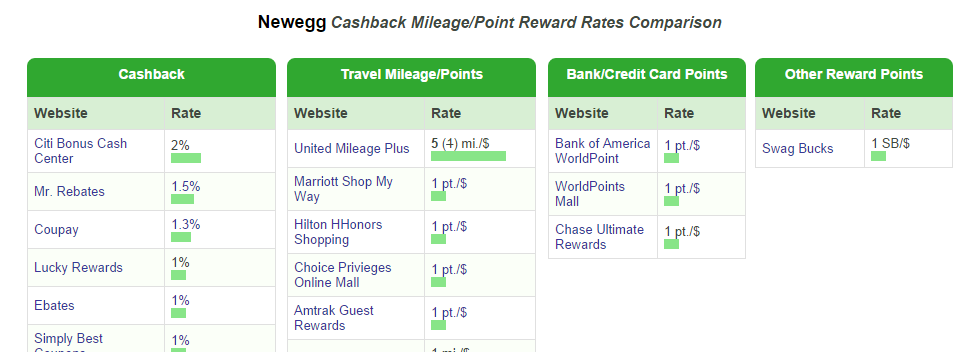

Используйте торговый портал карты для получения дополнительных вознаграждений

Торговые центры по продаже кредитных карт в Интернете, доступные при входе в систему с помощью кредитной карты, могут помочь вам получить дополнительный кэшбэк за покупки в Интернете, иногда в 10 раз больше.Не все эмитенты карт предлагают торговые порталы, но это стоит проверить.

Другие карты для рассмотрения

Если вы переносите остаток из месяца в месяц, проценты могут быстро поглотить больше, чем вы зарабатываете в виде кэшбэка. В этом случае, вероятно, лучшим выбором будет карта с низким процентом. Если вам нужно перевести баланс, поищите кредитную карту для перевода баланса. Если у вас плохая кредитная история или вы студент, для вас есть специальные карты.

Все еще не уверены? Ознакомьтесь с нашими лучшими бонусными картами для ряда кредитных карт, которые позволяют зарабатывать наличные, баллы или мили.

Чтобы просмотреть тарифы и комиссии по карте American Express Cash Magnet®, перейдите на эту страницу. Чтобы просмотреть тарифы и сборы по карте Blue Cash Preferred® от American Express, перейдите на эту страницу. Чтобы просмотреть тарифы и сборы по карте Blue Cash Everyday® от American Express, перейдите на эту страницу.

Лучшие кредитные карты с возвратом денег за май 2021 года

| Карточка | Лучшее для | Приветственное предложение / Бонус за регистрацию | Уровень прибыли | Годовой сбор |

| Карта Blue Cash Preferred® от American Express | Лучшее для бензина, супермаркетов и потокового возврата наличных денег | $ 300 |

| 0 долларов в год за вступительный взнос в течение одного года, затем 95 долларов. |

| Карта Blue Cash Everyday® от American Express | Лучший кэшбэк для начинающих | $ 200 |

| $ 0 |

| Chase Freedom Unlimited® | Лучшее для вступления APR | $ 200 |

| $ 0 |

| Кредитная карта Capital One SavorOne Cash Rewards | Лучший кэшбэк для развлечений | $ 200 |

| $ 0 |

| Карта American Express Cash Magnet® | Лучшее для низкой годовой ставки | $ 150 |

| $ 0 |

| Capital One Spark Cash для бизнеса | Кэшбэк Best for Business | $ 500 |

| $ 0 вступительное за первый год; 95 долларов после этого |

| Кредитная карта Ink Business Cash® | Лучшее для малого бизнеса | 750 долл. США |

| $ 0 |

| Кредитная карта Bank of America® Cash Rewards | Лучший кэшбэк онлайн | $ 200 |

| $ 0 |

| Двойная банковская карта Citi® | Лучшее для балансовых переводов | НЕТ |

| $ 0 |

Лучшие предложения по возвратной карте

Предпочтительная карта Blue Cash от American Express: лучше всего подходит для бензина, супермаркетов и потокового возврата наличных денег

Приветственное предложение: Кредит в размере 300 долларов США после того, как вы потратите 3000 долларов США на покупки по новой карте в течение первых 6 месяцев.

Ставка кэшбэка: Зарабатывайте 6% кэшбэка за покупки в U.В супермаркетах S. (при покупках до 6000 долларов за календарный год, затем 1%) и на некоторых подписках на потоковую передачу в США, кэшбэк 3% на заправочных станциях в США и на транспорте и 1% кэшбэка везде. Действуют условия.

Годовой взнос: 0 долларов США в год за год, затем 95 долларов США (см. Тарифы и сборы)

Почему мы выбрали именно ее: Еще одна кредитная карта, дающая вознаграждение с некоторыми интригующими бонусными категориями, — это карта Blue Cash Preferred Card от American Express. Это отличная универсальная карта возврата денег, потому что она приносит солидный возврат денег по категориям, которые не всегда пользуются большой популярностью у других карт.Когда компания Amex добавила стриминговые сервисы и перешла к бонусным категориям этой карты, я считаю, что ее ценность сильно выросла. Просто помните, что он взимает 2,7% комиссии за зарубежную транзакцию (см. Тарифы и сборы), поэтому, хотя это отличный вариант для использования в США, вам не следует использовать его, когда вы путешествуете за границу.

Предпочтительная карта Blue Cash от American Express, обзор

Подайте заявку здесь: привилегированная карта Blue Cash от American Express

Карта Blue Cash Everyday® от American Express: лучший кэшбэк для начинающих

Приветственное предложение: Возврат денежных средств в размере 200 долларов США (кредит в выписке по визе) после того, как вы потратите 1000 долларов США на покупки в течение первых трех месяцев после открытия счета

Ставка кэшбэка: Заработайте 3% кэшбэка в U.S. супермаркеты (до 6000 долларов в календарный год; затем 1%), 2% на заправочных станциях в США и некоторых универмагах США и 1% на все остальное

Годовая плата: 0 долларов (см. Тарифы и сборы)

Почему мы выбрали это: Новички в игре с призами по достоинству оценят отсутствие ежегодной платы и простую структуру возврата денег в Blue Cash Everyday. Вы также получите начальную годовую ставку 0% (см. Ставки и комиссии) за покупки в течение 15 месяцев с даты открытия счета, затем переменную годовую ставку 13.От 99% до 23,99%; см. тарифы и сборы). Хотя это, конечно, не так прибыльно с точки зрения заработка, как Blue Cash Preferred, это отличный вариант для тех, кто только начинает играть с кэшбэком впервые.

Обзор Blue Cash Everyday Card

Подайте заявку здесь : Blue Cash Everyday Card

Chase Freedom Unlimited: Лучшее для вступления APR

Бонус за регистрацию: Получите бонус в 200 долларов, потратив 500 долларов в первые три месяца

Ставка кэшбэка: Заработайте 5% кэшбэка за путешествия, забронированные через Chase Ultimate Rewards, 5% кэшбэка на Lyft до марта 2021 года, 3% кэшбэка в ресторанах и аптеках и неограниченное количество 1.Кэшбэк 5% на все остальные покупки.

Годовая плата: $ 0

Почему мы выбрали его: В дополнение к отличной структуре бонусов и заработка, Chase Freedom Unlimited предлагает вступительный период 0% годовых в течение 15 месяцев на новые покупки (после этого применяется переменная годовая процентная ставка 14,99–23,74%). Таким образом, вы можете заработать кэшбэк при финансировании крупных покупок — просто убедитесь, что вы выплачиваете свой баланс до окончания начального периода годовой процентной ставки, чтобы избежать выплаты процентов.

The Chase Freedom Unlimited — также отличная карта, которую можно сочетать с существующими кредитными картами Chase, чтобы заработать кэшбэк на небонусные расходы — фактически, она составляет одну треть от Chase Trifecta.Если у вас есть кредитная карта Ultimate Rewards, такая как Chase Sapphire Preferred Card или Chase Sapphire Reserve, вы можете комбинировать вознаграждения и использовать от 25% до 50% бонусов выкупа портала Chase и партнеров по передаче. Поскольку TPG оценивает баллы Ultimate Rewards в 2 цента за каждое, вы получите 3% возврата на все не бонусные расходы, если соедините Freedom Unlimited с картой Chase Ultimate Rewards.

Chase Freedom Unlimited обзор

Подайте заявку здесь: Chase Freedom Unlimited

Магнитная карта Amex Cash: Лучшая цена

для низких годовых.Приветственное предложение: Бонус наличными в размере 150 долларов США (в виде выписки по счету) после того, как вы потратите 1000 долларов США в течение первых трех месяцев открытия счета.

Ставка кэшбэка: Безлимитный кэшбэк 1,5% на все покупки

Годовая плата: 0 долларов (см. Тарифы и сборы)

Почему мы выбрали его: Amex Cash Magnet — это кредитная карта с простым возвратом денег, которая отлично подходит для новичков или тех, кто хочет получить кэшбэк на не бонусных расходах. Неограниченный кэшбэк в размере 1,5% от всех покупок является стандартным для аналогичных кредитных карт без ежегодной комиссии. Еще одно преимущество карты — это возможность низкой годовой платы.Вы получите 15-месячную начальную годовую ставку 0% на покупки (см. Ставки и сборы), а затем применяется переменная годовая ставка от 13,99% до 23,99% (см. Ставки и сборы).

Подробнее: Обзор карты Amex Cash Magnet

Подать заявку : American Express Cash Magnet

Capital One Spark Cash for Business: лучший кэшбэк для бизнеса

Бонус за регистрацию: Бонус в 500 долларов после того, как вы потратили 4500 долларов в первые три месяца с момента открытия счета.

Ставка кэшбэка: Кэшбэк 2% на все покупки

Годовая плата: 95 долларов США, отказано в первый год

Почему мы выбрали его: Невозможно переоценить ценность простоты использования визитных карточек с возвратом денег. Хотя переводные баллы могут быть более ценными, получение этой дополнительной ценности может занять невероятно много времени. Кроме того, когда дело доходит до туристических кредитных карт, кэшбэк часто можно использовать только для путешествий — и вы, возможно, не так много делаете прямо сейчас.Иногда вашему бизнесу могут потребоваться дополнительные деньги для других расходов.

Что делает эту карту еще лучше, так это то, что она дает неограниченный кэшбэк в размере 2% с каждой покупки. Вам не нужно жонглировать несколькими карточками, пытаясь максимизировать определенные бонусные категории. Просто проведите Spark Cash и получайте мгновенный возврат с каждой покупки.

Обзор Capital One Spark Cash для бизнеса

Подайте заявку здесь : Capital One Spark Cash for Business

Ink Business Cash Card: лучший вариант для малого бизнеса

Бонус за регистрацию: Возврат 750 долларов США после того, как вы потратите 7500 долларов США на покупки в первые три месяца после открытия счета.

Ставка возврата наличных средств: Возврат 5% от первых 25 000 долларов США, потраченных на комбинированные покупки в магазинах канцелярских товаров и услуг сотовой связи, стационарного телефона, Интернета и кабельного телевидения каждый год, когда учетная запись является годовщиной. Вы также будете получать кэшбэк в размере 2% от первых 25 000 долларов, потраченных на комбинированные покупки на заправочных станциях и в ресторанах каждый год годовщины создания аккаунта, и получите неограниченный кэшбэк в размере 1% на все остальное.

Годовая плата: $ 0

Почему мы выбрали ее: Это очень выгодная кредитная карта для малого бизнеса с большим бонусом за регистрацию и щедрыми категориями бонусов — и все это без годовой платы.Если вы превысите свои бонусные расходы в категориях 5% и 2%, это в конечном итоге составит 1750 долларов кэшбэка, получаемого каждый год. Для кредитной карты без годовой комиссии это большой потенциал для заработка. Конечно, если вы объедините эту карту с картой Chase Ultimate Rewards (включая все другие карты Chase Ink Business), ваши награды могут быть более ценными при использовании для путешествий, поскольку эти 1750 долларов превращаются в 3500 долларов в качестве потенциальной суммы возврата денежных средств за поездку.

Ink Business Cash обзор

Подать заявку : Ink Business Cash

Кредитная карта Bank of America Cash Rewards: лучший вариант для возврата наличных денег онлайн

Бонус за регистрацию: Бонус возврата 200 долларов США после того, как вы потратите 1000 долларов США в течение первых 90 дней после открытия счета.

Ставка кэшбэка: 3% кэшбэка в выбранной вами категории (бензин, интернет-магазины, рестораны, путешествия, аптеки или ремонт дома и меблировка) и 2% кэшбэка в продуктовых магазинах и оптовых клубах в первую очередь 2500 долларов США в комбинированной бонусной категории покупок каждый квартал (затем 1%). Вы можете менять свою категорию 3% один раз в месяц.

Годовая плата: $ 0

Почему мы выбрали именно это: Возможность получить 3% бонус на покупки в Интернете в самых разных магазинах — это просто потрясающе.Кроме того, в зависимости от ваших банковских отношений с Bank of America, доходность в 3% может достигать 5,25%, если вы соответствуете требованиям высшего уровня программы Preferred Rewards — Platinum Pro. Если ваши привычки в расходах меняются в течение года, карта Bank of America Cash Rewards обязательно должна быть в вашем распоряжении.

Обзор кредитной карты Bank of America Cash Rewards

Подайте заявку здесь : Bank of America Cash Rewards

Citi Double Cash Card: лучше всего подходит для денежных переводов

Бонус за регистрацию: Н / Д

Ставка кэшбэка: Зарабатывайте 2% кэшбэка — 1% при покупке и еще 1% при оплате счета каждый месяц.

Годовая плата: $ 0

Почему мы выбрали именно ее: Одна из самых простых и выгодных карт возврата денег — это Citi Double Cash Card. Эта карта дает вам 1% кэшбэка при покупке, а затем еще 1% при оплате. Чтобы получить вторую награду, вам нужно только ежемесячно вносить минимальный платеж, но помните, что всегда настоятельно рекомендуется полностью выплачивать баланс. Держатели карт теперь могут конвертировать полученные кэшбэки в баллы ThankYou с помощью привязанной карты ThankYou, такой как Citi Prestige® Card и Citi Premier® Card. Информация о Citi Prestige была собрана The Points Guy независимо. Данные карты на этой странице не были проверены и не предоставлены эмитентом карты.

Это преобразуется в эффективную ставку 2x баллов благодарности за все покупки. TPG оценивает баллы ThankYou по 1,7 цента каждый, что означает, что эта карта будет эффективно приносить 3,4% прибыли от всех покупок. К сожалению, с этой картой вы не получите бонус за регистрацию, но долгосрочная ценность, которую она предлагает, по-прежнему делает ее стоящей в моих глазах.

Обзор Citi Double Cash Card

Подайте заявку здесь : Citi Double Cash

Карта Wells Fargo Propel American Express®: Лучшая карта для пассажиров

Приветственное предложение: Заработайте 20 000 баллов, потратив 1000 долларов на покупки в течение первых трех месяцев после открытия счета.

Ставка возврата: Заработайте 3х на обедах (еда вне дома и заказ в ресторане), заправочных станциях, транспорте, поездках и некоторых потоковых сервисах; 1x на все остальное.

Годовая плата: $ 0

Почему мы выбрали именно ее: Хотя Wells Fargo Propel технически зарабатывает баллы, а не кэшбэк, эти баллы используются по фиксированной сумме, что делает карту похожей на другие карты в этом списке. Это отличная карта для новичков. Вы не платите годовой взнос, плюс вы зарабатываете в 3 раза больше по нескольким обычным категориям расходов.

Хотя гуру по баллам и милям могут разочароваться в баллах, каждый из которых стоит всего 1 цент, новичкам не нужно запоминать таблицы наград или исследовать партнеров по передаче, чтобы получить максимальную выгоду.

Wells Fargo Propel обзор

Карта Wells Fargo Propel больше не доступна новым заявителям.

Кредитные карты с возвратом денег, требующие членства

Некоторые кредитные карты предъявляют особые требования к членству. Следующие карты могут быть хорошими вариантами, но я исключил их из основного списка «лучших карт для возврата денег» из-за их требований к членству:

- Costco Anywhere Visa® Card от Citi: 4% на бензин (до 7000 долларов в год; затем 1%), 3% на рестораны и соответствующие критериям туристические покупки и 2% в Costco.Карта не имеет годовой платы, если у вас есть платное членство в Costco.

- Fidelity Rewards Visa Signature Card: 2% на все покупки без годовой платы (необходимо иметь конкретную учетную запись Fidelity).

- Sam’s Club Mastercard: 5% на бензин (до 6000 долларов в год, затем 1%) и 3% на питание и поездки. Карта не имеет годовой платы. Вы должны иметь членство в Sam’s Club и посетить его локацию, чтобы получить бонус. Кэшбэк ограничен 5000 долларов в год).

- USAA Cashback Rewards Plus American Express® Card: 5% на первые 3000 долларов США за комбинированный газ и U.С. закупает военную базу ежегодно. Зарабатывайте 2% от первых 3000 долларов США при покупке продуктов в год без ежегодной платы (необходимо быть членом USAA).

- Amazon Prime Rewards Подпись Visa: Возврат 5% на покупки Amazon и Whole Foods, возврат 2% на рестораны, заправочные станции и аптеки (необходимо быть участником Amazon Prime).

Информация для карт Fidelity Rewards Visa, Sam’s Club Mastercard, USAA Cashback Rewards Plus American Express® и Amazon Prime Rewards Visa Signature была собрана The Points Guy независимо.Данные карты на этой странице не были проверены и не предоставлены эмитентом карты.

Методология исследования: Как мы выбираем лучшую кредитную карту с возвратом денег

Чтобы выбрать лучшую кредитную карту для возврата денег, потребуется много времени, и это действительно непросто. В TPG мы стараемся максимально упростить исследовательский процесс. Мы часами просматриваем кредитные карты, доступные у наших партнеров и за пределами нашей сети, сравнивая их, чтобы увидеть, какие карты предлагают лучший возврат для читателей.Вот несколько факторов, на которые мы обращаем внимание при выборе кредитных карт в нашем руководстве по лучшим картам с возвратом денег:

- Ставки возврата денег — Прежде всего, мы смотрим, какие карты могут помочь вам получить наибольший возврат денег в основных категориях расходов, таких как продукты питания, бензин и повседневные расходы.

- Бонус за регистрацию — Какие виды бонусных карт за регистрацию — еще один фактор, который мы учитываем при выборе наших карт. Хотя наличие бонуса не является обязательным требованием для включения в список (привет, Citi Double Cash Card), бонус за регистрацию может значительно увеличить общую стоимость карты в первый год ее использования.

- Годовая плата — Мы обязательно включаем карты, которые не имеют годовой платы, а некоторые из них имеют годовую плату в обмен на более высокую ставку возврата денег. Независимо от того, оправдывает ли ваш бюджет оплату годовой платы, в нашем руководстве вы найдете отличную карту.

- Периоды годовой процентной ставки 0% — Многие лучшие карты возврата денег имеют установленный период времени, когда новые покупки, переводы баланса или и то и другое имеют начальный период 0% годовых. Для тех, кто хочет консолидировать долг или профинансировать крупную покупку, эти карты — отличный способ заработать деньги, сэкономив на процентных ставках.

- Переносимость — Мы также рассматриваем, как эти карты вписываются в более крупную стратегию кредитных карт. Можете ли вы конвертировать наличные деньги обратно в переводную валюту в рамках семейства карт? Дополняет ли это категории расходов других карт? Это вопросы, которые помогают определить, насколько «сопряжена» карта с другими.

Как работают кредитные карты с возвратом денег

Карты возврата денег дают вам процент (обычно от 1% до 5%) от каждой покупки. Эти доходы зачисляются на счет в виде кэшбэка, который затем можно использовать в качестве кредита для выписки или депонирования на свой банковский счет.Кэшбэк предлагает более простой способ заработать и получить кэшбэк по сравнению с баллами и милями.

Вместо того, чтобы следить за оценкой баллов и переводом партнеров, вы всегда знаете, что получаете с кэшбэком с точки зрения стоимости и вариантов погашения. Однако это также может означать, что кэшбэк более ограничен. Баллы и мили часто можно обменять на гораздо большую сумму, чем 1 цент за балл. Но если вы ищете простой способ накопления дохода, который можно использовать для чего угодно, лучшим вариантом могут быть наличные.

Распространенные виды возвратных кредитных карт

При таком большом количестве вариантов карт с возвратом денег может быть трудно сузить круг вопросов, какая карта подходит именно вам. Для начала я бы посмотрел, какой тип карты возврата денег вам нужен. Вот несколько распространенных типов и преимущества каждого из них:

Единая ставка: Это карты, которые приносят одинаковую ставку возврата денег при всех расходах. Примером может служить Citi Double Cash, потому что вы зарабатываете одинаковые 2% по всем категориям (1% при покупках, 1% при оплате счетов).Карта с фиксированной ставкой отлично подходит для повседневных расходов, потому что вам не нужно манипулировать определенными категориями бонусов. Тем не менее, это ограничивает ваш потенциал заработка в популярных категориях, таких как рестораны или путешествия.

Tiered: Как и большинство туристических кредитных карт, эти карты с возвратом денег предлагают более высокий бонусный доход для определенных статических категорий. Например, Amex Blue Cash Preferred предлагает кэшбэк в размере 6% по одному набору категорий, 3% по другим и 1% по расходам, не связанным с бонусами. Хотя эти карты отлично подходят для максимального увеличения кэшбэка по категориям, на которые вы много тратите каждый месяц, вы не обязательно будете получать бонусный кэшбэк при каждой покупке.Их лучше всего сочетать с фиксированной или дополнительной многоуровневой картой.

Чередование категорий: Карты чередующихся категорий обычно предлагают 5% кэшбэка по определенным категориям, которые меняются каждый квартал. Примерами являются Chase Freedom Flex и Discover It Cash Back. Хотя 5% — это отличная бонусная ставка, имейте в виду, что эти карты обычно ограничивают ваш бонусный доход до 1500 долларов за каждый квартал, и вам нужно активировать новые категории каждый квартал.

Выбери свои категории: В последние годы появилась новая категория кэшбэка — это карта возврата денег с выбором категорий.Эти карты позволяют вам выбрать категорию (или категории), в которой вы зарабатываете свой бонусный доход каждый месяц. Мне лично нравятся эти карты возврата денег, потому что они позволяют настраивать структуру возврата денег в отличие от других карт. Этот тип карты отлично подходит, если ваши привычки тратить меняются в течение года. Кредитная карта Bank of America Cash Rewards является одним из примеров такой карты.

Информация для карты Discover it Cash Back была собрана The Points Guy независимо.Данные карты на этой странице не были проверены и не предоставлены эмитентом карты.

Как выбрать кредитную карту с кешбэком

На что следует обратить внимание при сравнении кредитных карт, предлагающих возврат наличных? Вот некоторые факторы, которые следует учитывать:

- Уровень заработка : Сколько кэшбэка вы получите? Согласован ли он для всех покупок, или карта ограничивает лучшие ставки для определенных типов покупок? Поскольку кэшбэк, по определению, дает вам деньги, которые можно вернуть в ваш кошелек, нет никакого способа по-настоящему «максимизировать» заработанные вами очки или мили.Вместо этого не забудьте оценить точные ставки заработка по сравнению с вашими типичными схемами расходов.

- Простота погашения : Не все карты возврата денег созданы одинаково, когда дело доходит до фактического получения наличных денег в ваши руки или на банковский счет. Некоторые из них автоматически отражают прибыль в вашей выписке, в то время как другие зарабатывают вам баллы / мили, которые затем можно обменять на возврат наличных денег или кредиты в выписке для компенсации определенных покупок. Обязательно внимательно ознакомьтесь с условиями программы эмитента, чтобы знать, как (и когда) вы действительно получите средства.

- Дополнительные привилегии : Третий фактор связан с дополнительными привилегиями и функциями карты. Взимается ли комиссия за зарубежные транзакции? Как насчет покрытия и дополнительной защиты ваших покупок или поездок? Эти преимущества могут значительно повысить ценность карты.

- Годовая плата : Последний аспект, который следует учитывать, — это любая возможная годовая плата. Некоторые карты возврата денег не взимают ежегодную плату, а другие платят. Очень важно получить данные, чтобы увидеть, компенсирует ли доходность карты годовую плату.

Какая кредитная карта дает больше всего кэшбэка?

Несмотря на то, что не существует единой кредитной карты с возвратом денежных средств, которая дала бы вам наибольший возврат денег везде, где вы тратите свои деньги, существуют кредитные карты, которые могут помочь вам максимизировать возврат наличных средств в различных категориях расходов. Вот несколько примеров:

Как получить максимальную прибыль по кредитным картам

1. Увеличьте категории расходов

Один из самых простых способов получить максимальную отдачу от кредитной карты с возвратом денег — это увеличить количество категорий бонусов.Если у вас есть карта Blue Cash Preferred Card от American Express, то вы должны убедиться, что она находится на передней стороне вашего кошелька при каждой поездке в продуктовый магазин, чтобы получить приличный возврат наличных в размере 6% на кассе. А если у вас есть только кредитная карта, на которую можно получить возврат наличных по фиксированной ставке, как, например, Citi Double Cash Card, то вы не ошибетесь, используя свою карту для всех повседневных расходов, и получите 2% кэшбэка (1% при покупке, плюс 1% по мере оплаты) на ваши транзакции по всем направлениям. И если ваша карта приносит бонусные кэшбэки по категориям, которые меняются в течение года, обязательно проверьте последний календарь, чтобы узнать о своих квартальных сбережениях.

2. Оплатите картой полностью и избегайте комиссий